Mise à jour de l’article : 4 septembre 2025

Les avantages fiscaux de l’assurance-vie au Luxembourg attirent de plus en plus d’investisseurs français. Entre stabilité financière, cadre réglementaire protecteur et fiscalité souple, le Luxembourg s’impose comme une destination privilégiée pour optimiser son patrimoine et préparer sa succession.

L’assurance-vie est un outil financier populaire pour ceux qui cherchent à organiser leur patrimoine, protéger leur famille, ou planifier leur succession.

Le Luxembourg, avec son cadre fiscal avantageux et sa stabilité financière, se positionne comme une destination privilégiée pour les investisseurs cherchant à tirer parti des avantages de l’assurance-vie.

Ce guide complet explore les divers avantages fiscaux de l’assurance-vie au Luxembourg, en mettant en lumière les bénéfices. Une consultation patrimoniale vous permettra de faire le bon choix.

Pourquoi Choisir l'Assurance-Vie au Luxembourg ?

Stabilité et sécurité :

Le Luxembourg est reconnu mondialement pour sa stabilité politique et économique, ce qui en fait un lieu de choix pour les investisseurs cherchant à sécuriser leur capital. La robustesse du cadre réglementaire luxembourgeois assure une protection maximale pour les investisseurs. Les compagnies d’assurance luxembourgeoises sont soumises à des régulations particulièrement rigoureuses et à une surveillance constante par les autorités compétentes.

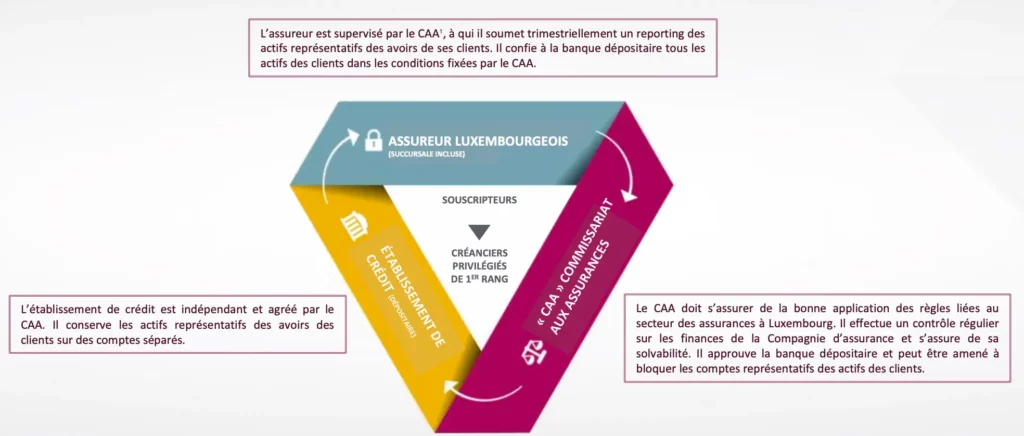

Cette réglementation stricte signifie que les fonds investis sont protégés par des mesures de sécurité accrues. Par exemple, les actifs des clients sont souvent séparés des actifs de la compagnie d’assurance, offrant ainsi une protection supplémentaire en cas de faillite de l’assureur. De plus, le Luxembourg bénéficie d’un système de protection des investisseurs qui garantit un haut niveau de sécurité et de transparence dans la gestion des fonds.

En choisissant une assurance-vie au Luxembourg, les investisseurs peuvent avoir la tranquillité d’esprit que leur capital est non seulement placé dans un environnement stable, mais aussi hautement sécurisé. Cela permet de se concentrer sur les objectifs d‘investissement financier à long terme sans les inquiétudes liées aux aléas politiques ou économiques.

L’ouverture d’une assurance-vie au Luxembourg est pertinente dans le climat de tension actuel, notamment avec la dégradation de la note de la France par l’agence Américaine Standard & Poor’s en juin 2024.

Le contrat d’assurance-vie au Luxembourg est flexible et personnalisable :

Une approche personnalisée

En tant que produits financiers, les contrats d’assurance-vie luxembourgeois se distinguent par leur flexibilité exceptionnelle, permettant aux investisseurs de personnaliser leur portefeuille en fonction de leurs besoins et objectifs spécifiques. Cette adaptabilité est l’un des principaux attraits pour ceux qui cherchent à optimiser leur stratégie d’investissement.

Vaste gamme de supports d'investissement :

Les assurances-vie au Luxembourg offrent un accès à une large variété de supports d’investissement. Les investisseurs peuvent choisir parmi des fonds internes dédiés (FID), des fonds d’assurance spécialisés, des actions, des obligations, des fonds communs de placement, et même des actifs non traditionnels comme l’immobilier, « private equity » ou les fonds structurés. Cette diversité permet de construire un portefeuille parfaitement adapté aux préférences de risque et aux objectifs financiers de chacun.

Fonds Internes Dédiés (FID) :

Les FID sont des fonds créés sur mesure pour un seul investisseur ou un groupe restreint d’investisseurs. Ils offrent une personnalisation maximale, permettant de définir la stratégie d’investissement, les actifs à inclure, et la gestion des risques en fonction des besoins individuels. Cela donne une grande liberté dans la gestion de son patrimoine et permet de réagir rapidement aux opportunités de marché.

Fonds d'assurance spécialisés (FAS) :

Les fonds d’assurance spécialisés (FAS) offrent une gestion professionnelle et diversifiée, souvent gérée par des experts du secteur. Ils permettent aux investisseurs de bénéficier d’une gestion active et de stratégies sophistiquées, tout en profitant de l’expertise des gestionnaires de fonds. Cela inclut des stratégies de placement innovantes, souvent inaccessibles dans d’autres types de contrats.

Nous nous assurons que vous êtes toujours en conformité avec les lois fiscales en vigueur tout en profitant des opportunités pour minimiser vos impôts.

Assurance-vie Luxembourg vs assurance-vie française : comparatif fiscal

| CONTRAT DE DROIT FRANÇAIS | CONTRAT DE DROIT FRANÇAIS SOUS SUPERVISION LUXEMBOURGEOISE | |

| Garanties et protection de l’épargne | ✓ Application possible de la Loi Sapin 2, article 49 bis (restriction des retraits pendant 6 mois maximum) ✓ Statut de créancier de 6ème rang pour l’assuré en cas de faillite de l’assureur | ✓ Super privilège Statut de créancier de 1er rang pour l’assuré en cas de faillite de l’assureur ✓ Triangle de sécurité Ségrégation des comptes (assureur et assuré) ✓ Loi Sapin 2 non applicable L’Etat ne peut pas geler les avoirs des assurés |

| Plafond du dépôt de garantie | ✓ Statut de créancier de 6ème rang pour l’assuré en cas de faillite de l’assureur | Aucun plafond |

| Notation du pays Standard & Poor’s Stabilité Politique et Fiscale | AA- | AAA (le meilleur niveau possible) |

Ainsi, les assurances-vie luxembourgeoises se distinguent des contrats français par leur sécurité accrue. En effet, en France la protection des investisseurs est garantie par le système national de garantie des dépôts, limité à 70 000 euros. Au Luxembourg, la protection avec le “triangle de sécurité” permet d’assurer les actifs des investisseurs à 100% en isolant les créanciers de la compagnie d’assurance.

La fiscalité patrimoniale très attractive en termes de transmission et celle sur les gains est similaire entre les deux pays. Le choix entre les deux contrats est à déterminer par un audit patrimonial.

Cet article est rédigé par Leduc & Associés, cabinet spécialisé en gestion de patrimoine depuis plus de 10 ans, expert en fiscalité et solutions patrimoniales internationales.

FAQ

L’assurance-vie luxembourgeoise offre une fiscalité neutre : elle s’adapte à la résidence fiscale du souscripteur. Cela permet d’optimiser la transmission patrimoniale, de bénéficier d’une fiscalité souple sur les plus-values, et d’éviter certains blocages applicables aux contrats français.

Oui, principalement en termes de sécurité et de protection des avoirs. Contrairement à la France où la loi Sapin 2 peut bloquer les retraits, le Luxembourg applique le « triangle de sécurité » et accorde aux assurés un statut de créancier de premier rang. Fiscalement, les régimes sont proches, mais la flexibilité luxembourgeoise est supérieure.

La fiscalité successorale dépend du pays de résidence fiscale de l’assuré ou du bénéficiaire. Le Luxembourg n’impose pas les successions pour les non-résidents : c’est donc la législation du pays du souscripteur (par exemple, la France) qui s’applique. L’intérêt est de pouvoir adapter la stratégie patrimoniale en toute transparence.

Les contrats luxembourgeois permettent d’investir dans une très large gamme d’actifs : fonds classiques, obligations, actions, fonds internes dédiés (FID), immobilier, private equity ou encore fonds structurés. Cette diversité, couplée à une fiscalité adaptée, maximise les opportunités d’optimisation.

Elle est particulièrement intéressante pour les personnes disposant d’un patrimoine significatif, cherchant à diversifier leurs placements, optimiser leur fiscalité et sécuriser la transmission. Cependant, chaque situation est unique : un audit patrimonial est essentiel pour déterminer si ce type de contrat correspond aux besoins de l’investisseur.